主页 > imtoken最新下载 > 永久与季度交付:有什么区别?

永久与季度交付:有什么区别?

永久与季度交付:有什么区别?

1.过期

传统交易合约规定交易者可以在指定日期以指定价格买卖标的资产。也就是说,交易合约是有期限的,按照各自设定的周期,会有一个到期日。比如我们的BTC 0925合约是季度合约,发行后3个月到期。

永续合约,顾名思义,没有到期日。因此,与传统交易合约不同,永续合约的交易者无需关注各种行权日期。例如什么是交割合约,交易者可以永远持有空头头寸,直到被清算为止。

作为交易者,我们需要密切关注各种到期日期,因为它们会影响退出策略。在开始交易之前,我们必须了解与合约到期相关的两个术语:“到期日”和“展期”。

到期日是该合约可以交易的最后一天,可以设置为到期月的第三个星期五。例如BTCUSD 0925季度合约到期日为9月25日,BTCUSD 1225合约到期日为12月25日。到期前,交易者有三种选择:

1.到期前平仓

2.从到期月份滚动到下一个周期的到期月份。

3.让合同到期交货。

2.翻转

由于永续合约不会过期,用户无需“展期”。 “展期”是指在到期月份关闭到期合约,并在新月份开立新合约。展期是为了避免合同结算的成本和义务。

交易者如何展期合约?

要展期合约,只需卖出本月到期的合约,然后购买下个月的新合约。例如,如果您买入 9 月 10 日的 BTCUSD 多头合约,只需卖出这 10 份合约并同时买入 12 月 10 日的合约。

交易者会关注到期合约的成交量变化和下一个周期的合约来决定展期的时机。一般来说什么是交割合约,随着即将到期的合约临近到期日,交易量会继续下降。

需要展期的交易者可以在到期前随时展期,但建议在到期日之前提前展期,因为随着交易者展期,市场流动性会大幅下降。这种影响会增加基差,可能会导致滑点。

3.融资费用

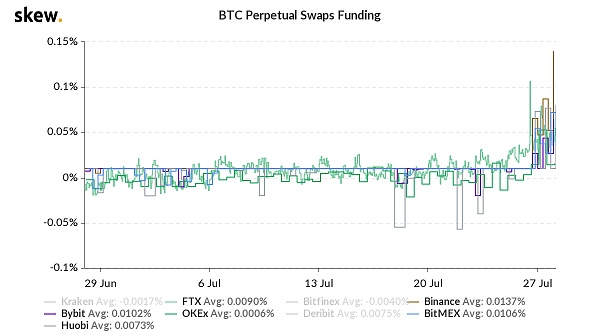

与永续合约不同,季度合约没有融资费用。这对长期投资者和对冲交易者来说是一个福音,因为资金费用不断波动。尤其是在极端市场条件下,维持多头头寸需要高额的资金费用。此外,融资费用也会影响交易者使用的杠杆,这可能会对损益产生重大影响。

如图所示,随着比特币价格的反弹,BTC永续合约的融资费用大幅上涨。这说明了市场购买压力的不平衡。因此,这种影响将使持有多头头寸的成本越来越高。我们从图表中观察到,随着对 BTC 合约的需求增长,资金费用在数小时内翻了一番,从 0.05% 到 0.1%。在这种情况下,持有 100,000 美元的头寸将需要 100 美元的融资费用。

4.BTCvsUSDT保证金交易

币安季度合约以 BTC 定价和结算。换句话说,交易者需要使用比特币作为初始保证金。这意味着投资者可以在不将比特币转换为 USDT 等稳定币的情况下进行合约交易。

比特币的长期投资者现在可以制定对冲策略,而无需将其持有的比特币转换为 USDT。这样一来,他们就不需要以低价出售他们的比特币。

要创建对冲投资组合,需要 BTCUSD 0925 季度合约的空头头寸。如果 BTC 的价格走低,合约的利润可以抵消持有比特币的损失。由于合约以BTC结算,因此利润可以进一步增加持有的BTC数量。这种方式是长期增持 BTC 的不错选择。

5.交易策略

季度合约可以提供大量的交易机会,用户可以创建交易策略来获取与大盘走势无关的收益。这些交易策略在传统期货市场中很常见,也可以用于加密资产交易。

以下是一些可以使用的市场中性交易策略:

基差交易——基差交易涉及标的资产的多头头寸和其衍生品的空头头寸(大部分时间是指交易合约)。

基差是交易合约与标的资产现货价格之间的差额。基差可以是正数或负数,但通常交易合约中的资产价格高于现货价格。交易合约的到期日越长,基差越大。